疫情期间仍盈利,全年营收预计降三成

这一年,博纳与香港电影人合作的《智取威虎山》、《澳门风云》以及《窃听风云3》都实现了盈利。其中《智取威虎山》表现尤为突出,招股书显示,该片的成本约为4800万元,但在2014年和2015年总计贡献约为2.26亿元的收入,这意味着这部电影的投资回报率接近500%。

博纳影业,很多电影开头都会出现的名字。

作为中国民营电影公司的佼佼者,博纳影业在影院复工后一个月之后,再次向A股发起了冲击。

2020年8月24日,证监会网站披露了博纳影业的招股说明书。招股书显示,博纳影业拟通过深交所上市,首次公开发行新股不低于12217.95万股,占发行后总股本的比例不低于10%。

如今,博纳影业在电影市场低迷时刻再递招股书,足见其对回归A股的迫切。

博纳影业此次募集金额约为14.25亿元。其中,约6.05亿元用于电影项目,拟投资8部影片,约8.2亿元用于博纳电影院项目,主要包括装修、银幕、座椅、还音设备、放映设备、集成系统、办公设备及辅助设施等。

影院复工一个月后,博纳影业递交了一份长达711页的招股书。

目前,博纳影业的主营业务为电影的投资、发行、院线及影院四项业务,其中投资、发行和影院业务几乎呈“三足鼎立”的态势。以2019年为例,影院业务、投资业务和发行业务分别实现营收11.57亿元、9.8亿元和9.6亿元,营收占比分别为37.14%,31.45%和30.84%,而刚刚起步的院线业务占比仅为0.77%。

从财务来看,博纳影业的业绩表现比较稳健。根据招股书,2017年至2019年,博纳影业分别实现营收19.97亿元、27.84亿元、31.16亿元,同期净利润也在稳步增长,分别为1.99亿元、2.64亿元、3.15亿元,扣除非经常性损益后的净利润分别为1.13亿元、1.56亿元、1.76亿元。

招股书显示,博纳影业累计出品影片超过250部,其中有10部影片票房超过10亿元,67部影片票房超过1亿元,累计总票房超过350亿元,《十月围城》、《龙门飞甲》、《桃姐》、《明月几时有》、《一代宗师》、《湄公河行动》、《无双》及《地久天长》等影片在中外各大电影节斩获多个奖项。

经历了2010年到2013年的沉寂,博纳终于在2014年再次迎来高光时刻。

明星股东云集,“后悔美股上市”

值得注意的是,《智取威虎山》不仅让博纳名利双收,也让博纳摸索到主旋律大片商业化的的新路线。之后的《建军伟业》、《湄公河行动》、《红海行动》、《中国机长》、《烈火英雄》等影片,均为主旋律题材电影商业化运作的成功典范,这也成了博纳最具特色的电影资本。

2019年,中国建国70周年之际,博纳影业推出“中国骄傲三部曲”《中国机长》、《决胜时刻》、《烈火英雄》,在中国电影市场赚足了眼球。最新抗疫题材的主旋律电影,以钟南山院士为原型的电影《中国医生》也花落博纳。

成立20余年,博纳影业已经在中国影坛留下浓墨重彩的一笔。

比较难得的是,在电影行业几乎全线停工的2020年上半年,博纳保持了正向的盈利数据。招股书显示,2020年1至6月,博纳影业实现营业收入7.55亿元,营业利润为5836.31万元,净利润为2680.06万元。

值得注意的是,博纳影业的资本之路十分曲折。早在2010年,博纳影业就曾成功登陆美股纳斯纳克,却因市值表现不佳而私有化。2017年,博纳影业冲击A股,却不想遭瑞华事件“拖累”,上市之路再遭折戟。

不同于业务上的春风得意,博纳影业的资本之路十分曲折。

早在2010年,博纳影业就曾登陆美股纳斯达克上市,成为中国首家在美上市的影视公司,一时风光无二。

2014年,《智取威虎山》在国内市场口碑票房双丰收,公司股价却在纳斯达克一跌再跌,于冬的“不甘心”彻底被点燃。2015年,博纳影业宣布启动私有化。次年,博纳影业从美股退市,踏上A股征途。

“后悔美股上市,美国投资人眼中只有好莱坞。”博纳影业董事长于冬曾在采访直言。

博纳影业回归A股的道路也颇为不顺。2017年,博纳影业向深交所提交上市申请。同年,影视行业因“阴阳合同”事件负面新闻层出不穷,国内对影视资产并购上市的审查愈发严格。2018年,开心麻花、新丽传媒、华视娱乐和力辰光等多家影视公司陆续暂停或放弃已经提交的IPO进程。

然而苦苦排队两年后,2019年7月,博纳影业IPO的审计机构瑞华会计师事务却所因财务造假事件被证监会立案调查。受该事件影响,博纳影业IPO审核状态变成了“中止审查”。

相较于上市曲折,博纳影业的融资则顺利的多。

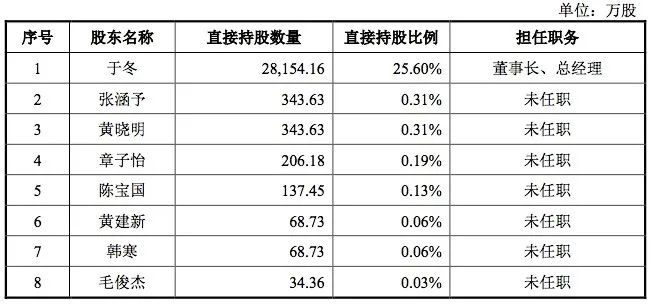

翻开博纳影业的股东名单,多位影帝、影后的名字位列其中,堪称星光熠熠。黄晓明、张涵予分别持股0.31%,章子怡持股0.19%,陈宝国持股为0.13%,黄建新持股为0.06%,韩寒持股0.06%,毛俊杰持股0.03%。

然而,热闹过后便是无尽的沉寂。在美上市后,博纳影业的股价表现颇为疲软,市值一直在40亿元左右徘徊,同一时期,“对手”华谊兄弟(300027,股吧)市值近400亿元,光线传媒(300251,股吧)约370亿元。

“博纳不借壳,不走捷径,就老老实实排队IPO。”彼时的于冬曾公开表示。

博纳影业背后的资本方亦十分庞大。

早在博纳影业私有化之际,就已经有多家资本支持的身影。阿里、腾讯、中信证券(600030,股吧)、复星、软银赛富等资本均在豪华买家天团之列,博纳影业以普通股每股27.4美元或美国存托凭证ADR每股13.7美元的价格实现私有化。

2016年,完成私有化的博纳影业宣布了高达25亿元的A轮融资,阿里影业、腾讯领投,中信证券金石基金、普罗资本、中植企业集团、招银国际金融有限公司、工商银行(601398,股吧)、新华联(000620,股吧)集团、力合股份等国内外知名机构参投。

招股书显示,本次上市前,博纳影业创始人于冬直接持有博纳影业25.60%的股份,并通过影视基地及西藏祥川持有博纳影业共计2.43%的股份,合计控制博纳影业28.03%的股份,是公司的实际控制人。

机构股东方面,中信证券约合计持有13.28%的股份,拉萨水杉企业管理咨询有限公司约持有9.57%的股份,阿里通过浙江东阳阿里巴巴影业有限公司约持股7.72%,腾讯通过其产业基金全资子公司林芝腾讯持股约4.84%,赛富通过宁波兴证赛富股权投资合伙企业(有限合伙)约持有4.85%,中植系下浙江中泰创信投资管理有限公司持股4.11%,深圳茂业集团约持股1.94%,万达电影股份有限公司约持股1.88%等等。

利润数字虽小,但与同行相比,博纳影业的表现已经相当抢眼。以万达电影》和《花木兰》并没能延续《投名状》的辉煌,最终以亏本收场。

在电影行业遭受重创的2020年,备受资本青睐的博纳影业一旦成功上市,其意义恐怕不仅限于公司本身,对整个影视行业而言,也将是一剂有力的强心针。