2020年9月2日,DeFi总市值达到178.20亿美元,比几个月前翻了将近20倍。如果拿出其中一些明星项目来审视,更能发现一些成百上千倍涨幅的“印钞机”。面对这些夸张的资产收益,不少投资者已经不去管项目质地的好坏,因为他们眼中所看到的好似一条条通往财务自由之路。不过,作为这场造富盛宴主要推动者之一的OKEx,似乎不鼓励用户以“投机视角”去接触DeFi。

也许,面对这个有可能成为“下一个十年”的创新方向,“知其然更要知其所以然”才是正确拥抱未来的姿势。

OKEx频发明星项目背后:看完涨幅看内核

最近OKEx首发上线了大量DeFi明星项目,如UMA、YFV、OM、SUSHI、CVP等。迄今为止,这些项目悉数翻倍,让参与项目的投资者赚到盆满钵满。事实上,对于传统投资者来说“打新”过后往往会为了锁定高收益而果断抛售,更有极端者赚完这一票后更会永久删除自选永不相见。

不过,这些DeFi项目的增值逻辑与一般意义上的“炒作”截然不同。要想理解这一点,就要理解DeFi与CeFi相比究竟有哪些增量价值。除了大家说的去中心特性外,DeFi的实质性价值其实一目了然:。用通俗的话说,就是干了CeFi的事,却剩下了给员工发工资的钱。在这一点上,DeFi项目的场景替代难度越大,节约出来的人力成本就越可观。所以说,在享受到惊人涨幅后,投资者不妨长期关注相关项目的落地情况,可以在合适的时机再度介入。

回到具体项目上,能够在OKEx首发往往意味着项目通过了严苛的评级和筛选,有其过人之处。

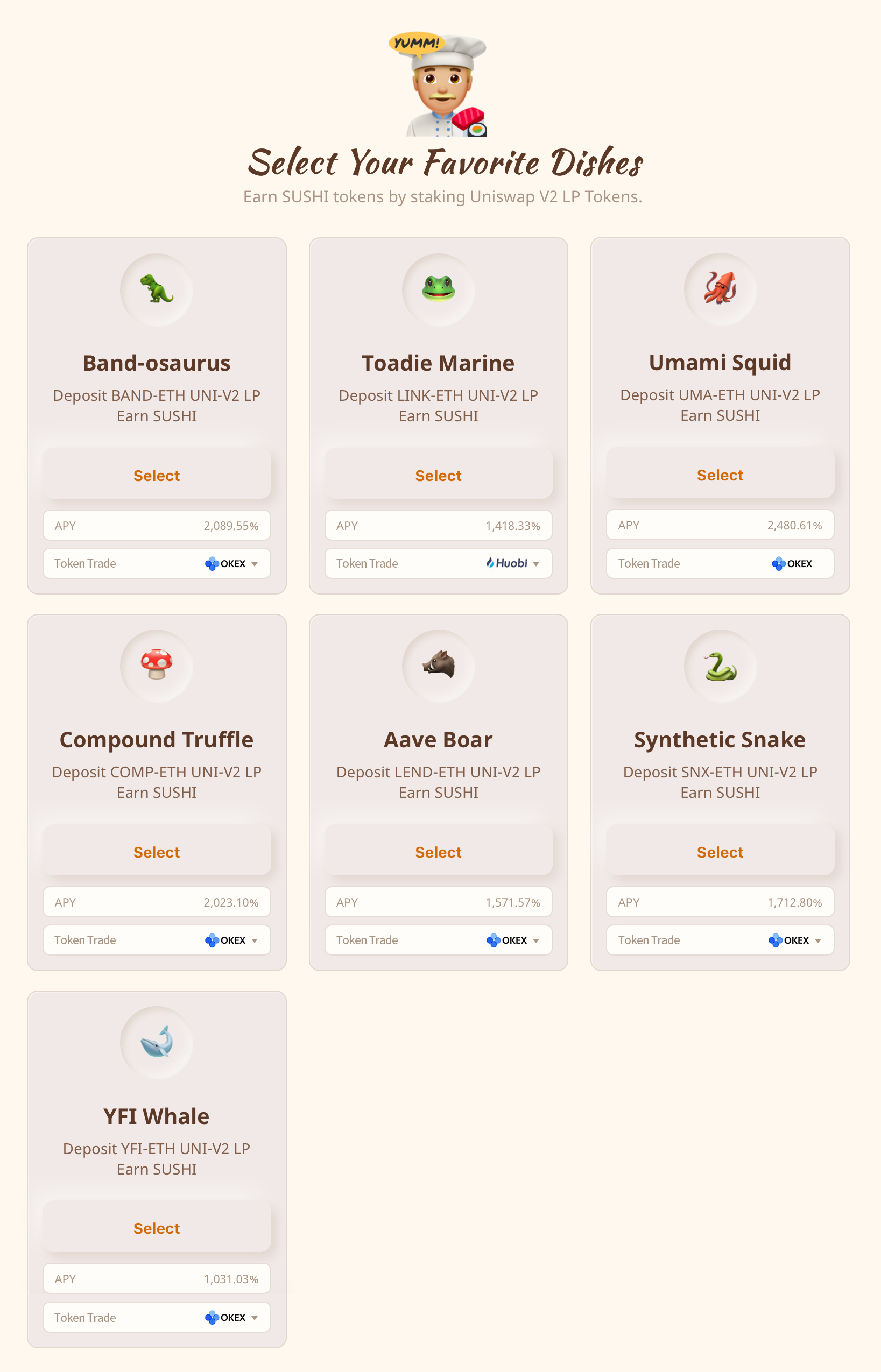

比如,有“寿司”之称的SUSHI,是一个Uniswap的分叉,它采用了UniSwap的核心流动池设计,但是加入了代币挖矿的超强社区属性。可以说Sushiswap = UniSwap + YAM。从功能互补角度来看,UniSwap没有代币,YAM的公平挖矿又因代币锁定bug丧失了治理功能。Sushiswap则很好的解决了二者的矛盾。该项目上线3天已经在Twitter上获得超高热度,锁仓资金达7亿美金。

(Sushi挖矿界面)

再比如,defi合成资产发行平台UMA的两大产品,其一通过经济安全框架设计,确保自身预言机避免被破坏的潜在隐患;其二是无价金融合约,它减少了预言机发生故障的负面可能性,使得价格更加安全另一个项目CVP,能够为少量持币者实现权益最大化,协助他们加入“元治理”结构,更好的协调参与者与DeFi生态间的良性交互。

不难发现,这批新项目虽然功能各异,但都有一个相同的特点:即均指向某个具有经济效益的场景,或是对过往项目产生补充和升级,做到了掷地有声。与那些虚无缥缈的概念产品不能,OKEx的DeFi项目普遍在可行性与商业前景方面领先于行业。这些有内核的产品,自然更易得到投资者的青睐,也能在后续发展中创造出肉眼可见的价值回馈投资者。

OKEx:打造DeFi“内循环”生态,一站式解锁未来

相信对于OKEx来说,频频压中爆款项目绝非偶然。

这主要得益于平台快人一步深度介入DeFi布局,这些宝贵的经验在后续的项目筛选中发挥了极大价值:一方面,OKEx熟知产业趋势,对项目的应用前景能够精准做出判断。另一方面,OKEx的战略投入决心也为DeFi当中的优秀团队提供了一剂强心剂。毕竟,市场上愿意倾力扶持DeFi,又有足够的流动性与平台深度来承接项目发展的平台少之又少。

作为最早上线DeFi项目代币和DeFi借贷产品,以及全球第一家支持MakerDAO借贷产品的交易所,OKEx有着可观的活跃用户,在流动性挖矿方面的响应效率也优于其他平台。因为经常有明星项目首发并且无初始溢价,甚至有投资者开发出了跨平台搬砖的套利模式。

更重要的是,OKEx在用户教育、生态建设和让利方面可谓是不留余力。它将OK矿池与Dai进行了集成,允许用户在OKEx平台上直接将Dai存入Dai存款利率中,获得实时利息以及由OKEx提供的专属1%奖励。

截至目前,OKEx已经有数十个优质DeFi项目代币参与交易,涵盖了借贷理财、资产管理、用户权益管理、预言机等多个赛道,并且提供了币币交易、杠杆交易、交割合约、永续合约、余币宝存储等多元化的金融衍生工具,供投资者完善自己的交易系统。为了让新兵快速上道,OKEx知识学院提供了全面的知识普及,以短视频加白话的模式助力投资者实现阶梯式进阶。无论是助力项目孵化,还是帮助投资者快速购入DeFi代币享受借贷收益,在OKEx都能一站式实现。

从产业视野来看,DeFi的很多尝试都需要在实际应用中进行探索,而且还不可避免的要受到排斥者的敌意与干扰。要想打下这场硬仗,来自OKEx的流动性和专业的投资者建议会是行业发展的重要推动力。通过这个庞大生态产生的内循环,也是项目方从发展到“让未来发生”的科技试炼场。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。