经过连续上攻,沪指在8月份表现出严重的剧烈震荡,从月线上看,最高到3456.72点,最低3263.27点,震幅高达5.6%。前期大涨的医药和科技股,此时成为大盘震荡的主要力量,而如何在这种高位震荡市中保持盈利稳定,是投资者观察基金经理真功夫的大好时刻。相比之下,股债平衡型基金或许是个不错的选择。

在震荡市场环境中,这种以固收打底累积足够的安全垫,通过配置一定的股票仓位加强进攻性,以绝对收益为目标,兼顾股债两市的“股债平衡型”基金,尤其在震荡市中备受基金投资者关注。近期基金公司在发行新产品时,也在这方面做足文章。

一、富国稳进回报:股债平衡,合力进击

据悉由头部基金公司富国基金发行的,以“股债平衡、合力进击”为特质的富国稳进回报12个月持有期混合基金(基金代码:A类:010029;C类:010030)即将于8月19日正式发行。

富国稳进回报12个月持有期混合基金的招募说明书显示该基金,投资于固定收益资产的仓位不低于基金总资产的60%,投资于权益市场的仓位不高于40%。该基金在严格控制投资回撤的基础上,通过债券构筑足够的安全垫,以股票投资来增强进攻性,获取超额收益。

在大类资产配置上采取“自上而下”的方式,根据对宏观经济、市场面、政策面等因素进行定量与定性相结合的分析研究,确定组合中股票、债券及其他金融工具的比例。通过股债平衡的策略,力争在长期投资中为基金持有者获取稳健绝对回报。

二、基金经理易智泉:14年行业经验,精选聚焦“真成长”

富国稳进回报12个月持有期混合基金的拟任基金经理为易智泉,自2006年7月至2009年3月任易方达基金管理有限公司研究员;自2009年3月至2011年4月任建信基金管理有限责任公司研究组长;自2011年6月至2015年6月任中信证券股份有限公司高级副总裁、权益投资主办人;自2015年10月至2017年7月任天弘基金管理有限公司资深投资经理;自2017年8月加入富国基金管理有限公司。2017年10月起至2019年8月担任富国通胀通缩主题轮动混合型证券投资基金基金经理。自2019年2月起任富国天源沪港深平衡混合型证券投资基金基金经理。2020年8月20日起担任富国兴泉回报12个月持有期混合型证券投资基金基金经理。

易智泉为富国基金旗下的投资老将,在行业内有着“谋定智者”美称。易智泉自2006年在易方达基金任研究员算起,在证券投资行业从业14个年头,超过了9年的投资管理经验,2.85年的基金经理从业年限。易智泉的从业经历丰富完整,历经研究员、研究组组长、投资主办人、投资经理、基金经理。曾先后管理社保组合、券商集合、专户等理财产品。在多年的投资生涯中,逐渐形成注重风控管理,严控风险回撤,通过调整股债之间的动态平衡,布局消费、医疗健康、互联网黄金赛道,精选聚焦“真成长”的上市公司,来获取持续稳健的绝对收益的投资风格。

如何实现降低波动、增厚收益的目标呢?易智泉认为将从以下三个层面来实现。首先,风险把控层面,把风险平价模型纳入投资框架中。认为不碰价值观有问题的公司,就是很好的风控;行业选择层面,更看重具备长期成长性的行业;个股选择上,聚焦“真成长”公司,偏好公司商业模式要稳定、有内生性现金流、不需要大额融资,以及受益于长期的人口趋势,不去投有明显泡沫、讲故事的企业。

三、任职回报: 期间最大回报率为120.55%,几何平均年化收益率34.29%

易智泉现管理着3只基金,富国天源沪港深平衡混合(100016)、富国臻选成长灵活配置混合(005732)、富国兴泉回报12 月持有期混合A/C。还曾经在2017年10月17日-2019年8月11日管理过富国通胀通缩主题轮动混合(100039)。

其中,富国兴泉回报12个月持有期混合A/C,这只基金在2020年8月20日才成立,不到十余天而已。

易智泉现任基金资产总规模为32.15亿元,任职期间最大回报率为120.55%,最大回撤率仅2.04%。同花顺iFind统计数据显示,截至2020年9月3日,易智泉任职基金几何平均年化收益率为34.29%,超越基准算是平均年化收益率6.68%,超越基准几何平均年化收益率28.39%。

富国臻选成长灵活配置混合(005732),是易智泉管理的基金中,任职天数最长,任职回报最高的基金。易智泉从2018年8月15日至今,2年多的时间,任职回报为116.04%,几何平均年化回报为34.29%。

富国臻选成长灵活配置混合(005732),成立于2018年8月15日,基金规模为2.4亿元(2020年6月30日数据),最新单位净值和累计净值均为2.16元。该基金成立至2020年9月3日(截止时间下同)的复权单位净值增长率为116.04%,2019年的复权净值增长率为38.95%。2020年至今的净值增长率为55.30%,而今年以来同类平均水平为31.48%,同期沪深300涨幅仅为17.59%,在同类中排名490/3195。可见该基金在2020年的表现优异,不仅远远跑赢了同类平均水平,在同类中排名处于前八分之一位置。

易智泉在富国臻选成长灵活配置混合的2020年第二季度基金季报中曾表示,本季度市场从疫情导致的下跌后迅速反弹,并创下新高。与疫情相关度最高的医疗健康行业涨幅最大,食品饮料和科技股也有较大涨幅。本基金坚持长期投资于医疗健康/科技创新和泛消费行业的优质公司,聚焦于内在价值长期增长的公司。本季度,本基金受益于医疗健康板块的上涨,取得了较好的收益,超额收益较为显著。

四、择时能力:生物医药引领涨幅先锋,重仓布局显魄力

富国臻选成长灵活配置混合,2020年二季度前十大重仓股依次为贵州茅台(占基金资产净值比例7.38%,下同)、腾讯控股(7.14%)、博雅生物(6.56%)、健帆生物(5.18%)、春风动力(4.24%)、山东药玻(3.34%)、中海物业(3.29%)、雅克科技(3.27%)、600763 通策医疗(3.24%)、中国生物制药(3.20%)。

前十大重仓股就有6只属于生物医疗板块,可以看出易智泉在行业配置上喜好医疗生物。

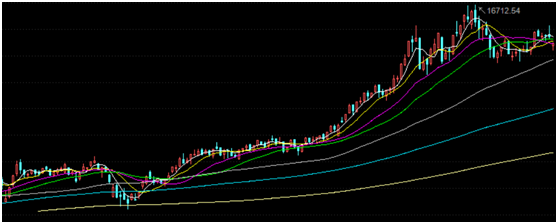

配图:中证医药指数(399933)

从今年以来的中证医药指数(399933)的涨幅来看,2020年至今(2020年9月3日,下同)以来的涨幅为51.97%,而同期上证指数涨幅为9.44%,沪深300指数涨幅为15.72%。中证医药指数远远跑赢同期上证指数和沪深300指数,易智泉敢于重仓医药生物股正是来源于对这个板块的持续深入研究。

五、选股能力:偏爱生物医药黄金赛道,通策医疗一年半翻三番

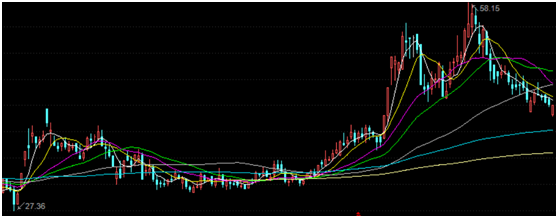

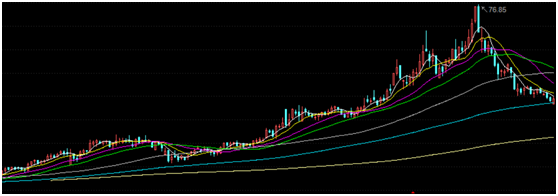

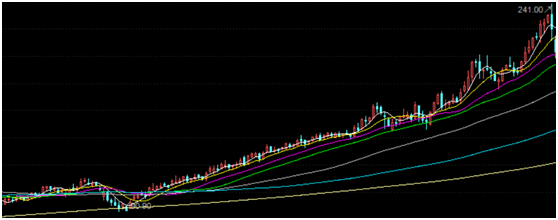

我们分析易智泉掌舵的富国臻选成长灵活配置混合各个季度的前十大重仓股,2020年至今一直持有博雅生物、通策医疗、山东药玻、贵州茅台这些优质股票,这些个股今年以来的涨势喜人。博雅生物2020年以来(截至2020年9月3日,下同)的涨幅为34.71%。通策医疗2020年至今的涨幅为100.14%,山东药玻2020年至今的涨幅为76.44%,贵州茅台2020年至今的涨幅为49.73%。

配图:博雅生物年内走势图

配图:山东药玻年内走势图

这里尤其需要关注贵州茅台和通策医疗这二只股票,该基金从2019年至今就一直将它们列入前十大重仓股名单,这二只基金的表现也是非常的稳定。贵州茅台 作为一只优质的泛消费类绩优股一直是各大基金的压仓股,2019年至今的涨幅为192.71%;而通策医疗早在该基金2018年成立之初就已经列入重仓股,一直重仓持有至今,通策医疗也没有辜负易智泉的厚爱,一直处于强势上涨趋势中,2019年至今的涨幅为341.33%。

配图:通策医疗年内走势图

配图:贵州茅台年内走势图

优秀的基金经理的功力不仅仅体现在对于重仓股的选择上,还体现在通过仓位的控制严控回撤率,在这一点上易智泉体现出优秀的基金经理应有的风控能力。易智泉曾经在2017年10月17日--2019年8月11日管理过富国通胀通缩主题轮动混合(100039),尤其在2017年10月24日--2019年1月31日期间独立管理这只基金。众所周知2018年是不折不扣的大熊市,在这一年中富国通胀通缩主题轮动混合通过仓位控制,有效的控制回撤率。

六、投资理念和风格:灵活掌控仓位,守可严控回撤攻能跑赢同类

富国通胀通缩主题轮动混合前几年一直易智泉管理,今年8月份刚刚卸任,但从对于不同市场行情下的应对还是可以看出易智泉的能力有多出众。

在2018年3月31日时股票仓位还有80.43%,债券仓位为1.97%。而到了2018年6月30日时,股票仓位大幅降至63.30%,而后2018年全年一直保持百分之六十多的股票仓位,仅维持在基金合同规定的最低股票仓位60%上方。这种低仓位的策略也有效的规避了2018年股市的系统系风险,2018年该基金的全年跌幅为-15.74%,同期的沪深300指数跌幅为-25.31%,在同类中排名1199/2975,2018年表现良好。

还是以富国通胀通缩主题轮动混合为例,分析易智泉对仓位的灵活掌控,及对于即将来临的牛市的预判力。2018年12月31日时,该基金的还处于很低的仓位,股票仓位仅为62.44%。面对2019年第一季度的那波大牛市,易智泉紧随股市节奏,2019年一季度末,股票仓位已经大幅提升到91.74%。2019年该基金第一季度的阶段涨幅为30.85%,同类平均为17.48%,沪深300涨幅为28.62%,在同类中排名387/3053,表现优秀。

七、后市分析:关注消费、医疗健康、互联网三大黄金赛道

面对下半年以来股市的明显震荡波动,我们该如何看待后市呢?一些投资者会产生疑问,难道本轮的牛市就这样结束了呢?在7月24日,富国基金官微发表了该公司基金经理易智泉的采访文章及视频。易智泉认为目前的市场出现一些小幅的波动是正常的,不用太担心,可以认为这一轮牛市还处于途中。

易智泉认为之所以还处于一轮大牛市中,主要是得益于国家的工程师红利、大资管行业打破刚兑后增加对权益市场的配置、国际资本大幅流入中国这三大因素叠加造成的。

第一个因素是国家的整个的经济转型,从2016年开始搞供给侧改革以后,到现在应该说已经初见成效,而新兴的行业的科技转型,已经有比较不错的一些成果,主要得益于国家的整个的工程师红利。这是基本面因素。

第二个层面是整个大资管行业。从2018年开始,金融去杠杆之后,大量的类刚兑的理财产品,包括银行理财、信托,这两大类资金有几十万亿之多,面临要打破刚兑的需求。他们有一部分产品要转成这种净值类产品,有着寻求提高收益率的要求。其中相当一部分可能会增加对权益资产的配置,也就是说对股票的一个加仓。

第三个层面是全球流动性滥泛,特别是今年的新冠疫情以来,欧、美、日等国家,都在做超大量的一个类似于量化宽松的这种释放流动性。全球的流动性也在寻求这种价值洼地。以中国为代表的新兴国家,经济体相对来讲能够提供更好的一个成长性,成为全球资本青睐的去处,中国的权益市场确实也迎来了大量的外资加仓。

在具体的行业赛道选择上,易智泉最关注消费、医疗健康、互联网这三大黄金赛道。易智泉认为宏观大的趋势推动、具备内在核心驱动力对公司发展很重要。中国作为大型经济体中增速快的国家,随着居民收入提高、消费方式转变、中高端消费人群扩大,驱动消费板块成长;医疗健康行业将因人口变迁、人口老龄化及新技术在医疗领域的创新应用普及等因素驱动,长期成长空间大;重点关注在科技浪潮驱动下的确定性高的优质成长股。