来源丨投中网旗下PropTech研习社

01

火了!

千亿资金涌入IDC

这个夏天,IDC(数据中心)投资火了。

“不是你想进入就能进入,国企和大型民企才有能力布局。”创业者秦杰,服务过谷歌,脸书,菜鸟等大企业的数据中心建设。在他看来数据中心门槛不是一般的高,眼下的数据中心投资主要是指标生意——牌照一开,黄金就来。

但指标的价值,在一些上市数据中心专业服务商眼里看来,这反倒是最不重要的。一位数据中心高管对投中网表示,“整个行业具备数据中心资质的有1000多家,指标根本不是问题。”

PE层面的数据中心投资热潮,从今年6月开始一直热到现在。

伴随着数据中心投资热,行业上市公司的股价也随之疯涨——万国数据、数据港建设成本大约为30000-40000元/KW,折合成单个标准机柜的建设成本约为15万元。单个数据中心的投资门槛基本都是几十亿起。

但资金并非数据中心投资最大的门槛,数据中心的运营离不开电力和网络的保证,政府与基础电信运营商的支持也至关重要。数据中心投资尽管火热,但一脚迈进去之后坑也不少。

但这不妨碍热潮里的投资者们占坑。

03

玩火

一个IDC的投资门槛大概多高?

“每个机构都有自己的IDC研究团队,基本一个小时聊下来就知道这个资产能不能投了。”接触过不少IDC项目的李磊谈到,投资IDC需要专业、长期的积累,需要有系统性的IDC投资运营能力,包括成本核算、现金流核算、估值能力、运营能力、客户等能力。

到了9月,由黑石前高管们组建的私募机构Stone peak与Digital Edge共同投资10亿美元成立合资公司投资数据中心,目前已经在日本启动了两个项目。

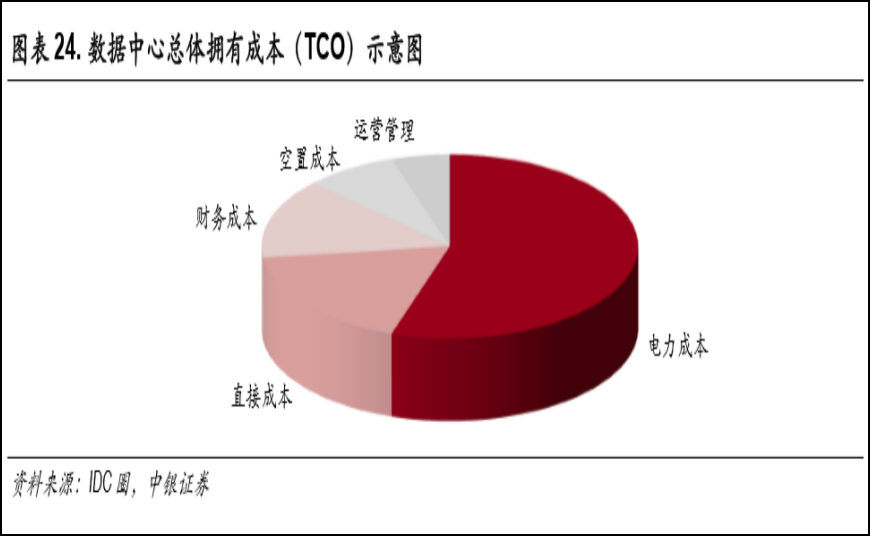

从成本端来看,IDC的整体拥有成本由直接成本、电力成本、财务成本、运营管理成本、空置成本等组成,其中电力成本占比超过了一半。所以,这使得很多IDC的估值,实际上是用批下来的电来估值的。

这个行业的复杂还呈现在人力结构上。投中网了解到,IDC是一个极度复合的行业,HR招人时,既需要懂设备、网络、软件、也需要懂边缘计算、懂5G、芯片的,甚至还要懂水电安装的,“原来这些人是不会在一个公司的”。

6月22日,万国数据完成了逾5亿美元的新融资,高瓴资本一家就出手了4亿美元,最终获得万国数据3.8%的股份。

所以,要做IDC,门槛不低。

先开始这还只是小玩家追逐的风口,但连黑石、高瓴这样的大PE也进场之后,数据中心的热度有了质感。

“一组5000个机柜的整体资金要8.5个亿,参股的机构单笔出2个亿,能出这么大笔资金的只有大机构,或者对行业有所了解,并不是看IDC火了就想捞一把的人。”李磊觉得这不是普通玩家轻易能入场的行业。

其中,最影响估值的四大因素是:地段、能评、电力、客户。

紧接着,7月,远洋资本发行了国内首单IDC新型基础设施ABS,基础资产为云泰数通的IDC服务收费收益权,项目储架规模为32亿元。

庞大市场前景下的供需错配,使得5G和云计算还没来,IDC投资就提前进入了“卡位赛”。

但大PE入场也并非易事,IDC投资第一道关就是估值难度。

“一个指标值上亿,有钱都没处投了。”在一家投资机构接触过不少IDC项目的李磊跟投中网透露。

鼎晖投资甚至认为,一个IDC项目的价值上限,取决于其配给的电力容量,这是由政府审批所限制的;而一个区域的IDC项目的供给上限,取决于这个区域的电力设施配套,这是由电网规划所限制的。

不过,在所有要素当中,选址布局是IDC建设的核心竞争力之一。选址成功了,IDC建设基本就成功了一半。

IDC选址首先看地段。通常,IDC在一二三线城市的布局有所侧重,按功能不同,热处理中心、数据处理中心一般会放在一线城市,要求交通便利;冷处理存储中心一般会放在相对偏远的地区,要求能源、水电发达。

虽然IDC选址的基本道理不难懂,但实操中不少项目玩家还是会踩坑。比如,业内人士点评亚马逊(AWS)在宁夏的布局就觉着选址有误,“是被招商引资吸引的,宁夏看上去有比较冷的水,但最大的问题是网络。”

一入IDC深似海

还有一批早年去内蒙古建数据中心的项目公司,似乎也踩了坑。一位业内人士回忆,“七八年前,政府、运营商一窝蜂去内蒙古建设数据中心,现在剩下的没几个了,一般的公司早死了。因为没客户,距离太远了,网络也不合适,很多配套要素都没有。”只有极少数熬下来的数据中心,接了冷数据存储的业务,又回了一口气。

交通问题也是一大隐藏的门槛,这会左右未来客户的类型。外地的数据中心很难服务好总部集中在北上的金融大客户。因为一旦发生问题,金融机构的工程师是要赶往现场处理的,即便交通再便利,物理距离没办法缩短,金融机构等不了那么长时间。

作为数据中心的超级大客户,金融机构是主力,云计算公司也是大客户,它们不约而同都对一线城市的需求更旺盛。在供给端,云服务商希望自己的服务器离用户最近,使得一线城市成为兵家必争之地。

从目前的情况来看,虽然北、上、广、深等一线城市数据中心资源最为集中,其上架率达到60%-70%,但由于云计算和互联网催生出来的需求还没有完全得到满足,持续出现20%到25%的供需缺口。

而在西部地区、包括内蒙等北部地区,数据中心总体为供大于需。

客户端的需求倾斜也左右了入场的投资机构。李磊说,“投资人的心态是,只有在一线城市有IDC,基本上就不愁卖。”加上一线城市IDC往往有稳定的现金流,在市场不好的情况下,投资一线城市是比较稳妥的做法。

04

盛宴

这场“卡位赛”投资收益如何呢?

就在6月22日同一天,同在美国上市的IDC服务商世纪互联也获得了黑石集团1.5亿美元的投资。

苹果IDC业务的主管人士对投中网表示,业内的IDC项目估值均以10倍计算。

目前来看,IDC收益率显著高于传统物业收益率。

中金公司在数据中心的研报中披露,目前国内运营领先的IDC服务商投资的回收期约在5至6年,投资的IRR约在17-20%之间。

中信建设信金IDC基金总经理薛亮表示,其发行的IDC基金,LP的IRR要达到15%。不同的资本有不同的特征:人民币基金不一定要持有物业,退出的估值倍数(EV/EBITDA)按8-10倍;美元基金一定要持有物业的,退出是按10-12倍。

戴德梁行胡峰表示,IDC的IRR(投资回报率)通常为10-20%,其中批发型IDC的IRR多处于10-15%,零售型IDC的IRR通常处于15-20%。

中信资本是国内深度参与IDC投资的机构之一,中信建设信金IDC基金总经理薛亮的团队分析,土地、市电引入成本如果超过25%、达到30%时,整个项目的IRR会下降得厉害。比如北京,土地就是贵,电力引入也贵。所以,北京IDC的成本确实比周边地段要高很多。

PE入主之后,项目玩家的打法不灵了,投资专业化的数据中心服务平台成为更高效的参与方式。

文丨费雪Ellie

在去年,万国数据与GIC(新加坡政府投资)达成合作,采用轻资产的模式承接国内客户在边远地区数据中心项目。据投中网了解,这种模式IRR虽然不高,但收益非常稳定。

至于万国数据与中信产业基金合作收购的通州数据中心项目,投中网了解到,万国数据之所以收购是因为该项目体量大、地理位置稀缺,整个手续比较完整。

在海外,IDC的退出方式较为多样,有上市、直接交易和REITs等方式,其中REITs化IDC占全球IDC市场份额比重30%左右,比如美国的Equinix、Digital Realty Trust和新加坡的Keppel DC REIT等。

编辑丨李晓丽

今年上半年,全球160只市值超过20亿美元的REITs中,有三只IDC相关的REITs跻身表现最强劲的20强之列,平均总回报率约为14%。国内目前主流的退出方式还是公司上市和直接交易。

李磊跟投中网表示,IDC的估值涉及到很多方面,区位、能评、电力、土地卖不卖、有没有客户、地是新地还是老地、一层还是多层、有无电梯、承重多少等等。

拿国内IDC市场为例,除了黑石、高瓴近期加码IDC运营商外,早在2019年,贝恩资本就收购秦淮数据,Actis英联投资投资了朝亚控股,基汇资本与中金数据建立合资伙伴关系。

不过,高力国际副董事陈芳茗告诉投中网,REITs新规要求严格,满足REITs条件的项目相对有限。

(应采访者要求,文中李磊、王勇、秦杰为化名)

盛宴很热,但投资总归要退出。还有一个退出通道的利好,助推着这股数据中心投资热——REITs开闸。

IRR 10-20%,PE抢滩北上广深

“REITs要求项目要有所有权,目前很多成熟的项目是没有底层房地产资产的,很多是一个长期的租约,另外还需要有三年盈利期的要求,目前我们预计可能某些大的IDC公司会拿单个大体量含土地产权的成熟稳定项目出来试水。”

以中信建设信金的IDC基金为例,其为5+2的模式:开发持有五年,通过发REITs或设立IPO的模式退出。

7月23日,中信产业基金(CPE)正式与万国数据成立了一个合资公司,以承接北京通州的一个大型新IDC项目,耗资约26亿元。

Actis合伙人曾表示,可以将IDC项目本身、所有土地、能评、电力、网络等合约及证照、完善的管理、销售和项目运营团队打包在一个公司内,退出时以“平台交易”的方式上市或出售,来实现更高的溢价。

IDC投资收益颇丰,但不是每个人都能走到最后,成为盛宴的主角。一家IDC专业运营商感慨:“IDC是一个长跑生意,最后比拼的是综合能力和规模。”行业从项目分散走向集中化是数据中心必经的一个过程。