“资本避险,集中于扩张期企业,成熟企业缺明星标的。”

编辑:tuya

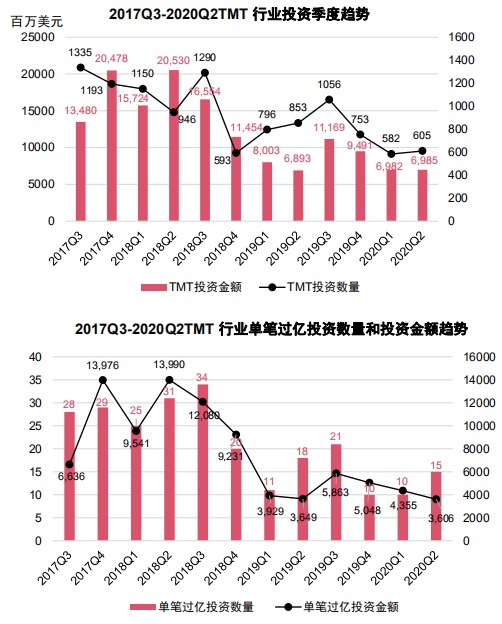

据《财经涂鸦》消息,9月25日,普华永道发布的2020上半年MoneyTree中国TMT报告显示,TMT行业的投资经历了先下降后回升的趋势,投资数量和投资金额均见三年新低。

网络金融、无线互联网服务融资情况为三年最低谷

作者:涂鸦君

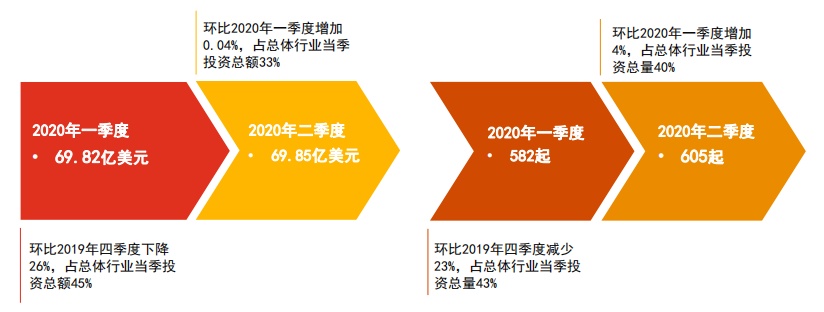

普华永道认为,一季度受新冠疫情和贸易不明朗压力,总行业投资金额和数量都跌至三年最低。随着疫情受控、科创板持续发展和创业板注册制落地,二季度私募市场明显回升。国家队TMT行业的各项扶持政策、对资本市场改革的深度和广度,以及新冠疫情对整体宏观经济的长远影响程度将对2020下半年能否持续复苏起到决定作用。

互联网及移动互联网行业投资金额和投资数量大幅下跌,环比分别下跌56%和33%,创三年来最低值,其中网络金融和无线互联网服务的投资数量均大幅下跌,反映出投资者在经济下行压力巨大的情况下更倾向于持币观望等待下一个风口出现的谨慎避险态度。与此同时,网络教育和网络服务两个领域各出现了1笔超大额投资。可见,在疫情的影响下,人们的生活习惯以及消费场景已有所改变,互联网及移动互联网行业的相关细分领域仍有投资机会。

在新冠疫情影响下,2020年上半年TMT行业遭受打击,投资金额和总量环比双双下滑超30%。随着疫情的逐渐恢复,2020上半年政府首次提出建设数据中心目标,再加上新基建各项政策的深化,一大批资本进入5G基建、物联网、人工智能、工业互联等领域。

来源:清科研究中心、普华永道

此外,在总体投资金额锐减的情况下,科技行业也仅下降15%,投资金额占TMT行业总投资金额的57%, 近三年首次超越互联网及移动互联网行业,投资数量也遥遥领先,占领了总投资数量的64%。

通信行业产生数量与金额背离的局面,投资数量环比下降17%,投资金额环比上升 917%,得益于政府密集部署新基建以及大型企业居多的行业特性。

娱乐传媒行业受此次疫情影响最大,投资金额环比下降52%,投资数量环比下降71%。

总体而言,市场动荡和疫情影响等因素带来了暂时的下行压力,但是长期来看,政府对科技行业的重点支 持,新基建产业链的不断深化,TMT行业首轮投资机会仍会增加。

疫情下互联网及移动互联网首轮投资额热度上升

本文首发于微信公众号:财经涂鸦。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

2020年上半年首轮投资数量和投资金额环比同比均大幅下滑,成为三年来新低。在疫情导致的经济动荡的局势下,出于避险考虑,投资人对初创企业持更为谨慎的态度。虽然科技行业投资数量和投资金额随着整体经济环境的下降趋势均大幅下降,但是由于国家对于科技创新的大力扶持,科技行业的首轮投资数量依然居于首位,占同期TMT行业投资总数量的60%;科技行业首轮投资金额也占据第一,占TMT行业同期总投资金额的71%,科技行业中IT服务、电子及光电设备、半导体等产业仍受到资本的关注。

反观互联网及移动互联网行业因为疫情产生了新的投资机会,在首轮融资行业中热度有所上升,投资数量占比环比上升约6%,投资金额占比环比上升约8%。网络服务、网络教育和电子商务等子行业成为新投资机会产生的热点领域。在央行提出并落地数字货币后,电子商务、网络服务等行业企业将会受到投资者关注。

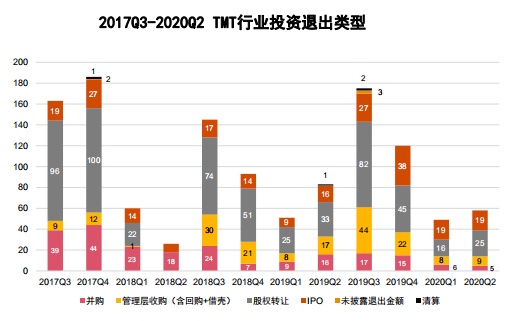

以上退出类型中,IPO数量减少,环比下降42%,但成为投资退出中的重要角色,占总退出数量的36%。国内A股IPO更受市场青睐,其数量占IPO总量74%。其中,2019年下半年科创板的推出带动了国内A股市场IPO的活跃,科创板IPO数量占IPO总数的42%。

由于近年来我国资本市场改革的加速,互联网巨头纷纷回归港股,2020年上半年选择在港股退出的企业占IPO总退出数量的16%,数量与去年同期持平,但占比上涨4%。

2020上半年,出于规避风险的考虑以及对于资本回报率的要求,资本火力仍集中投资于扩张期企业,而初创期项目投资数量与金额均出现回落。成熟期在2020年上半年缺乏明星标的,金额占比持续下降。

退出情况:IPO数量环比下降42%

2020上半年整体退出市场遇冷,退出数量大幅下滑至107起,环比下降64%。退出类型上,IPO数量占比大幅上升,占比36%,但股权转让数量仍居首位,依然是多数项目退出的第一选择。在国内资本市场改革的推动下,国内A股企业上市提速,过会率维持在高位,2020年上半年上市的企业中,国内A股上市的企业数量占74%。随着国家对资本市场注册制持续的改革推动以及创业板注册制的落地,越来越多的企业选择在国内上市。

TMT行业投资金额、数量比较(来源:清科研究中心、普华永道)

来源:清科研究中心、普华永道

2020年一、二季度PE/VC投资总量分别为1357起、1508起,环比分别下降17%、11%;同期投资总额分别为153.54亿美元、213.35亿美元,环比分别减少51%、39%。

受国家对于科技创新的大力支持,上半年IT服务产业有5家企业获得过亿美元投资,电子设备和半导体产业分别有4家企业获得过亿美元投资,5G建设、大数据中心、人工智能、半导体、物联网等领域依然会是一段时期的投资热点。

- 上一篇: 融易学金融学院完成近千万元A轮融资

- 下一篇: 健海科技完成6000万元A3轮融资