导读:

本文我们将探讨 3 个核心问题。

FTX SBF 是否恶意做空 DeFi 市场?

FTX SBF 的 DeFi 投资策略是什么?

我们散户应如何在 DeFi 市场借鉴机构化的投资思维?

本文共计约 2400 字,预计阅读时长 6 分钟。

一张瘫睡在FTX交易所办公室的照片,一幅人畜无害的平和表情,FTX SBF可能是2020年加密圈最火的风云人物。

然而,最近DeFi代币价格相继暴跌,无论是SUSHI、KIMCHI等一众“美食”,还是YFI、UNI这样的高人气龙头,都在一个月内经历了“史上最快脚趾斩”。

有人爆料,这一切的“幕后黑手”原来正是FTX交易所的创始人SBF。

起因是,SBF的以太坊地址(0x477573f212a7bdd5f7c12889bd1ad0aa44fb82aa)被扒出,通过查询我们发现,这个地址拥有大概9000万美元市场价值的总资产,同时拥有约2500万美元市场价值的总负债。

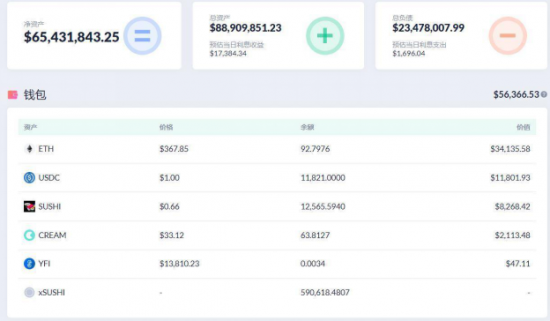

该地址的 Debank 钱包数据

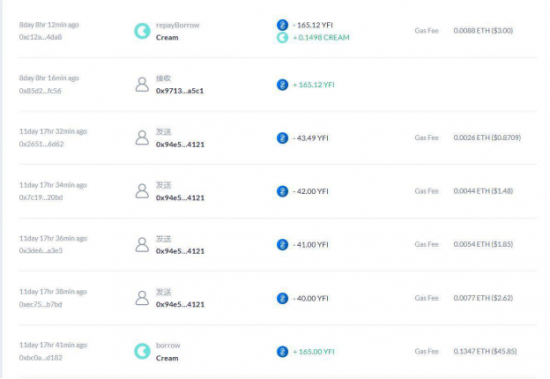

深究其负债过程,我们不难发现,SBF的地址在去中心化金融平台Cream抵押了大约2100万枚FTT、220万枚SRM、1400万枚SUSHI借贷出约165枚YFI和270万枚UNI。

这个过程倒无可厚非,类似于上市公司大股东抵押自有股权套取现金,是传统市场的常规操作。

该地址的 CREAM 平台数据

通过追踪地址,我们发现一部分YFI、UNI代币流入了币安交易所,这个问题可就很大了,似乎是SBF做空DeFi的实锤。

该地址的YFI借贷记录

这些YFI会对市场造成多大的影响呢?

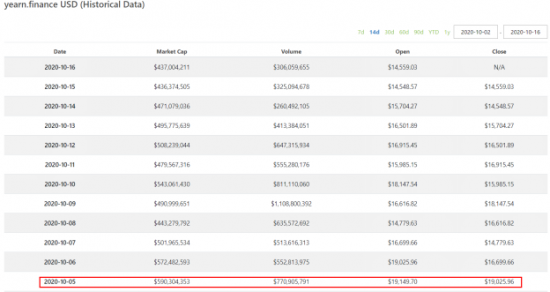

根据Coingecko数据,10月15日YFI全网交易量达7.7亿美元,该地址借贷的165个YFI约314万美元,那么也就是说,SBF借出的YFI占当天市场总换手的0.4%——显然,0.4%似乎并不成立于客观上的空头趋势的导火索。

Coingecko YFI 历史数据

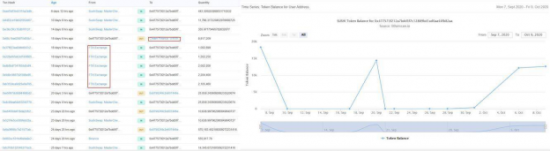

在YFI上没有“收获”后,我又探究了该地址的SUSHI历史交易数据,毕竟Chef Nomi把私钥甩锅给了SBF。不过,从图中可以看出该地址从FTX、Binance交易所转入、流动性挖矿获得SUSHI后并没有在10刀以上的市场高点卖出。

Etherscan SUSHI 历史数据

当我翻遍该地址的链上交易记录,YFI、SUSHI、UNI、LINK、CRV、CREAM......一个个翻阅。我似乎不能找到恶意做空的证据,这么有钱的SBF就卖了当日交易量0.4%的YFI?10刀的SUSHI为什么不套现呢?

探索到这里,我忽然意识到出问题了。

还记得最前面这个地址的总资产规模是多少吗?9000万美元总资产、6500万美元净资产。

这个地址借贷出的资产规模是多少?2500万美元YFI、UNI。

贷出资产的用途都有哪些?冲入交易所开空、收益耕作。

拿6500万美元的DeFi生态净资产“做空”2500万美元的一部分是什么操作?

如果是做空的话,他为什么不抛售6500万美元以上的资产规模;但好像这又不是单纯的做多持有,否则他为什么不直接持有4000万美元的净多头头寸?

当我换一个思路去想这个问题的时候,问题突然就更加清晰了。

SBF正在持有6500万美元的DeFi生态资产,这些资产是他长期看好并支持的。同时,由于资产规模过大,DeFi市场在7-8月又明显过热,他需要对冲短期市场下行的风险,因此又持有不到2500万美元的对冲仓位。

其实,对冲是一种再常见不过的投资策略,在同一个板块中,对不同资产持有不同规模的多头、空头仓位可以有效平衡市场的整体风险。

举一个再通俗不过的例子。假设你想长线投资奶茶店,你看好并做多喜茶(虽然喜茶暂未上市),但这时又有一个风险,比如说二次疫情潜在爆发的可能或许会对线下零售造成冲击。

怎么办呢?最好的方式就是同时短期做空另一个奶茶店,比如你在做多喜茶的同时做空奈雪,如此一来,哪怕奶茶领域整体不景气,你依然有可能通过喜茶超越同行的市场占有率和品牌粘性而获利。

思考到这,SBF的投资策略仿佛已经完全暴露。

长期看好并持有DeFi生态中逻辑自洽的项目,短期对冲自己并不看好的领域,缩小风险敞口。

在这个无脑跟风黑、只许涨不许跌的币圈舆论里,保持自己的独立思想,学习大V身上优秀的投资策略其实是我们散户进步的捷径。

静下心来想一想,如果币圈或者说DeFi缺乏有效的做空机制反而可能会是揠苗助长。

为什么?

身边的A股和美股市场就是最好的案例。在A股做空某只股票是困难的,而在美股融券做空的流程则非常方便。但A股的整体涨幅也并没有高于美股。

也就是说,无论是在Cream借贷还是在CEX合约做空,都不是DeFi代币下跌的真正原因,完善合理的做空机制甚至是促进市场价值发现的手段。

不同的市场参与者根据自己对项目优劣的理解,进行做多或做空的操作,最终市场在这样的合力下进行价值回归——严重高估的项目被沽空者挤压泡沫,同时低估的项目得以被挖掘。

当然,部分DeFi爱好者,尤其是YFI、UNI社区成员的不满情绪是完全可以理解的,毕竟自己的支持的项目币价不再暴涨——转而不断下跌,需要寻找一个“情绪的发泄口”。

舆论对于 DeFi 暴跌的关注

只是,当情绪发现完毕,现实仍需面对。

如果YFI和UNI代币本身的价值支撑足够硬核,那么其实无论谁将其作为对冲头寸的一端都无法改变其市场价格的趋势。

IPhone 12上市在即,大家查阅苹果公司的股价会发现,苹果在最近10年一路向北,完全没有经历过周线级别以上的主跌浪,难道这10年来缺乏对苹果进行沽空、或是买入其他科技股卖空苹果的投资者吗?

$AAPL 月线走势

答案显然是否定的。并且,每一次空头头寸的平仓都是市场自动地对苹果公司价值的一种验证。

似乎话题扯远,我们不妨回到SBF的DeFi投资策略这个话题,聊一聊我们散户怎么赚钱。

我们是不是可以无脑抄袭SBF的DeFi投资策略?

他长期持有什么DeFi资产,我们就持有什么?他短期对冲什么,我们就照做?

谈论这个话题,我们就不得不说说DeFi世界的发展脉络。

所有的DeFi项目大体可以分为三代,第一代是以MakerDAO为核心的简单借贷类项目,第二代是以Uniswap为核心的代币互换类项目,第三代是正在延展的DeFi与CeFi结合的项目。当然还有一些模型较为简单的去中心化借贷协议不在此列。

MakerDAO 类的核心是什么?超额抵押。

无论是初代的Bitshares还是MakerDAO、Synthetix,其实都是用超额的DeFi资产去换取较低价值的、价格稳定的资产。

Uniswap类的核心是什么?AMM(自动化做市)。

无论是初代的Bancor还是Uniswap、Iearn Finance、Sushiswap,大多是利用了资产的时间价值与流动性价值之间的转换。

SBF的DeFi投资策略的核心是什么?看空AMM领域,长期看好其他的DeFi发展脉络。

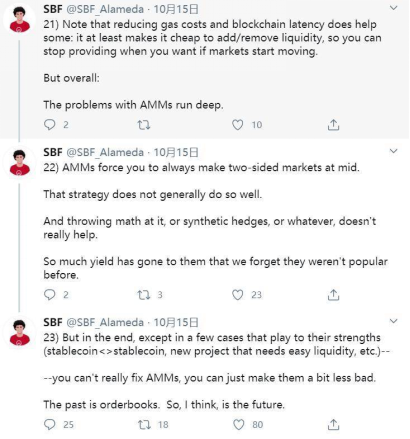

SBF 推特关于 AMM 的思考

上图中的文字翻译:

“需要补充的是,虽然降低手续费、区块链延迟性有助于改善 AMM,让添加流动性或是移除流动性更快更便宜,所以你可以随时添加或移出资产,但总体来说,还是无法 AMM 的根本性问题。

AMM 迫使你同时要承受双边风险,显而易见是无效的交易手段,就算你改善了滑点的演算法、同时对冲风险,或是其它做法也没有用。

现在只是因为流动性挖矿兴起,我们就突然忘记 AMM 之前其实是很低效的交易手段,有多么不受市场待见。

但还是得说,AMM 在某些应用是可以彰显其价值的,例如波动性低的稳定币与稳定币的兑换,又或是新项目需要代币流动性。

你其实根本无法解决 AMM 的问题,顶多只能让它们没这麽难用而已。

交易挂单簿在过去解决了交易问题,而我相信未来交易挂单簿也还是必然趋势。”

所以,当我们思考到这一层,就不难理解我们散户应该如何从SBF身上学到的经验为自己所用。

如果你看好第二类别,而看空第一类别,那么你就应该长期持有UNI类资产,并在适当时机做空MKR、SNX对冲。

如果你看好AAVE、COMP这样的简单化借贷协议,而看衰组合性很深的DeFi乐高,那么你应该根据相应的观点下注。

我想,这就是我们能从币圈一线投资人、交易员SBF身上学到的。

- 上一篇: 领峰环球大放送!交易美加、纳指抽百万大奖

- 下一篇: 金一文化传承与创新 续写中国黄金珠宝的灿烂辉煌